Отражение приобретения и продажи малоценного имущества в «1С:Бухгалтерия предприятия, редакция 3.0»

Пример:

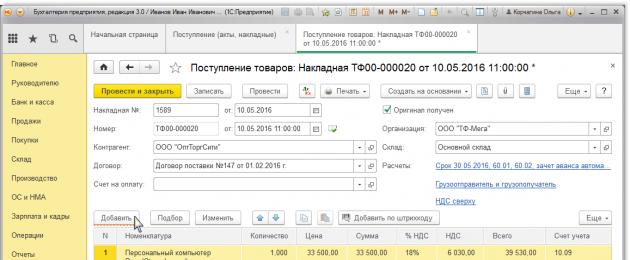

Торговая организация ООО "ТФ-Мега" приобретает у ООО "ОптТоргСити" персональный компьютер стоимостью 39 530,00 руб. (в т.ч. НДС 18% - 6 030,00 руб.) Иных затрат, связанных с доведением приобретенной техники до состояния, пригодного к использованию в запланированных целях, организация не несет. Учетной политикой организации для целей бухгалтерского и налогового учета предусмотрено, что объекты основных средств (ОС) со сроком полезного использования более 12 месяцев и стоимостью не более лимита учитываются в качестве материально-производственных запасов (МПЗ) и списываются на расходы единовременно при их отпуске в эксплуатацию. Указанные расходы учитываются предприятием как косвенные. В месяце приобретения техника передана в эксплуатацию, а через 6 месяцев продана покупателю за 17 405,00 руб. (в т.ч. НДС 18% – 2 655,00 руб.).

1. Учет поступления персонального компьютера

Для выполнения операций "Поступление персонального компьютера" и "Учет входного НДС" необходимо создать документ "Поступление (акт, накладная)".

Создание документа "Поступление (акт, накладная)" (рис. 1):

Рис. 1

Результат проведения документа "Поступление (акт, накладная)" (рис. 2):

.

Рис. 2

Для принятия НДС к вычету необходимо создать документ "Счет-фактура полученный".

2. Передача персонального компьютера в эксплуатацию

Для выполнения этой операции необходимо создать документ "Передача материалов в эксплуатацию" (рис. 3)

: Склад

– Спецодежда и инвентарь

– Передача материалов в эксплуатацию

.

Табличная часть документа содержит закладки "Спецодежда", "Спецоснастка", "Инвентарь и хозяйственные принадлежности". При оформлении операции по передаче в эксплуатацию материальных ценностей закладки заполняются в зависимости от вида материальных ценностей. В нашем примере передаем в эксплуатацию персональный компьютер и заполняем закладку "Инвентарь и хозяйственные принадлежности", т.к. согласно учетной политике организации установлено, что активы, в отношении которых выполняются условия, при которых они принимаются к бухгалтерскому учету в качестве объекта ОС (п.4 ПБУ 6/01

)

, но стоимость которых не превышает 40 000 руб. за единицу, учитываются в составе материально-производственных запасов (п.5 ПБУ 6/01)

.

В поле "Способ отражения расходов" щелкните по кнопке "Выбрать из списка" . При этом открывается справочник "Способы отражения расходов" (рис. 4

), в котором необходимо выбрать нужный элемент или создать новый. В соответствии с указанным способом отражения расходов при проведении документа будет списана стоимость объекта на расходы. В открывшейся форме диалога укажите наименование способа, счет затрат и аналитику, на которые будут относиться расходы в момент передачи объекта в эксплуатацию (рис.4

). Поле "Счет учета" заполняется автоматически, необходимо его проверить

.

Рис. 3

Рис. 4

Результат проведения документа "Передача материалов в эксплуатацию" (рис. 5):

Для просмотра проводок нажмите кнопку Показать проводки и другие движения документа

.

Рис. 5

При проведении документа стоимость персонального компьютера списана в дебет счета 44 "Расходы на продажу". Персональный компьютер может иметь относительно длительный срок службы, поэтому стоимость переданной в эксплуатацию офисной электронно-вычислительной техники отражена проводкой по дебету забалансового счета МЦ.04 "Инвентарь и хозяйственные принадлежности в эксплуатации". В соответствии с правилами бухгалтерского учета учет движения данного объекта организован на забалансовом счете.

Так как данное имущество признано в составе МПЗ, то его стоимость подлежит включению в состав расходов по налогу на прибыль в месяце передачи его в эксплуатацию (рис. 6).

Данные расходы отражаются в налоговой декларации по строке 040 как косвенные (п. 7.1 Приказа ФНС России от 26.11.2014 № ММВ-7-3/600@ "Об утверждении формы налоговой декларации по налогу на прибыль организаций, порядка ее заполнения, а также формата представления налоговой декларации по налогу на прибыль организаций в электронной форме").

Рис. 6

3. Продажа малоценного имущества

Для продажи малоценного имущества необходимо создать документ "Реализация (акт, накладная)".

Создание документа "Реализация (акт, накладная)" (рис. 7):

Продажи

– Продажи

– Реализация (акты, накладные)

.

Рис. 7

Результат проведения документа "Реализация (акт, накладная)" (рис. 8):

Для просмотра проводок нажмите кнопку Показать проводки и другие движения документа

.

С целью верного отражения списания малоценного имущества с материально-ответственного лица поставьте флажок "Ручная корректировка (разрешает редактирование движений документа)" и укажите субконто 2 и 3 к забалансовому счету МЦ.04. В субконто 2 к счету МЦ.04 укажите документ передачи материалов в эксплуатацию, в субконто 3 – материально ответственное лицо, на котором числится данное малоценное имущество.

Рис. 8

Для контроля факта передачи в эксплуатацию персонального компьютера и его выбытия необходимо сформировать отчет Оборотно-сальдовая ведомость по забалансовому счету МЦ.04 "Инвентарь и хозяйственные принадлежности в эксплуатации": "Персональный компьютер BrandStar офисный".

В декларации по налогу на прибыль выручка от продажи малоценного имущества отражается в Приложении № 1 к листу 02 по строке 010 "Выручка от реализации – всего", в том числе выручка от реализации прочего имущества по строке 014 , которая, в свою очередь, является одной из составляющих показателей по строке 040 "Итого сумма доходов от реализации" (рис. 9).

Учет спецодежды и спец. инвентаря строго регламентирован законодательством Российской Федерации. На основании данных норм ведется учет и в программе 1С Бухгалтерия 8.3.

Для того чтобы отразить передачу таких материалов и прочей малоценки в эксплуатацию существует одноименный документ, который расположен в разделе «Склад». Обратите внимание, что прежде, чем списывать материалы, они должны поступить на склад. Отразить это можно разными способами, например, оформив покупку документов «Поступление (Акт, накладная)».

Первым делом заполним шапку документа. В ней укажем организации ООО «Рога», склад и подразделение местонахождения материалов.

Обратите внимание, что данный документ позволяет передать в эксплуатацию одновременно спецодежду, спецоснастку, а так же инвентарь и хозяйственные принадлежности. В нашем случае реквизиты для всех групп материалов будут совпадать, поэтому данные будут содержаться в одном и том же документе, только на разных вкладках.

Рассмотрим пример передачи в эксплуатацию семи защитных касок и пяти курток для строителей. Выдавать мы их будем нашему сотруднику Абрамову Геннадию Сергеевичу. В дальнейшем именно за ним они и будут числиться. Эти материалы являются спецодеждой, поэтому указывать мы будем их на первой одноименной вкладке документа.

Обратите внимание, что и защитные каски и куртки для строителей являются спецодеждой, что обязательно указывается в карточках данных номенклатурных позиций.

Для правильного отражения данных материалов в учете очень важно правильно указать назначение использования в соответствующей колонке табличной части. Данные здесь выбираются из специального одноименного справочника, который вы можете заполнить самостоятельно.

В рамках нашего примера назначением использования защитных касок является «Каски для строителей». Все данные мы заполнили самостоятельно. В нашем примере погашение стоимости защитных касок будет производиться линейным способом в течение всего срока полезного использования. Он составляет 11 месяцев.

Данный вид расходов мы будем отражать на 25 счете. В зависимости от регламента работы на вашем предприятии счет может быть иным.

Обратите внимание , что в соответствии с действующим законодательством спецодежду со сроком полезного использования менее года можно списывать единовременно. В рамках нашего примера и сроки у защитных касок и курток для строителей меньше 12 месяцев.

После внесения всех необходимых данных в документ его можно провести. Получившиеся в рамках нашего примера проводки представлены на рисунке ниже.

Спецоснастка

К спецоснастке относятся специальное оборудование, инструменты и приспособления. Особенности ее бухучета и правила отнесения к данной группе материалов строго регламентированы и утверждены приказом Министерства Финансов РФ №135н от 26 декабря 2002 года.

В рамках данного примера нам необходимо передать в эксплуатацию форму для отлива шоколадных дедов морозов. Эти данные мы будем вносить в созданный ранее документ, так как и дата передачи и остальные реквизиты шапки будут совпадать.

В табличной части на вкладке «Спецоснастка» указываются практически такие же данные, как и в случае со спецодеждой. В этом случае будет отличаться только счет передачи 10.11.2. Некоторые данные программа заполнит автоматически. Для этого важно указать в карточке номенклатуры, что форма «Дед мороз» является спецоснасткой.

Документ сформирует движения, похожие на случай со спецодеждой, только в данной ситуации так же используется забалансовый счет МЦ.03.

Инвентарь и хоз. принадлежности

На последней вкладке отразим передачу в эксплуатацию канцелярского органайзера. Мы отнесли его к инвентарю и хоз. принадлежностям. Заполнение вкладки производится аналогично предыдущим примерам.

В данной ситуации способом отражения расходов мы указали, что погашение органайзера произойдет при его передаче в эксплуатацию. Затраты по нему мы будем относить к общехозяйственным расходам на 26 счете. Вы можете использовать для учета другой счет.

Особенно важно правильно заполнить и настроить в 1С 8.3 способы отражения расходов.

Документ сформировал всего два движения по передаче канцелярского органайзера, как инвентаря в эксплуатацию. В этом случае используется забалансовый счет МЦ.04.

Вводная часть

У большинства компаний есть активы, которые отвечают критериям основных средств, и стоимость которых не превышает 40 000 руб. за единицу. Это инструменты, спецодежда, различный инвентарь и проч.

Такие объекты чаще всего включают в состав материально-производственных запасов (МПЗ) на основании пункта 5 ПБУ 6/01 «Учет основных средств». В этом случае стоимость актива отражают по счету 10 «Материалы». Затем, после ввода в эксплуатацию, списывают на один из «затратных» счетов (например, на счет 26 или на счет 44).

Одновременно стоимость объекта отражают по дебету забалансового счета, предназначенного для учета инвентаря и хозяйственных принадлежностей в эксплуатации. Это нужно, чтобы контролировать сохранность актива, его передвижение между цехами, отделами и т д.

Как отразить реализацию актива

Может так случиться, что руководство компании примет решение продать МПЗ, находящиеся в эксплуатации. По факту реализации следует списать стоимость актива в кредит забалансового счета. Кроме того, необходимо отразить доходы от продажи и расходы в виде начисленного НДС. С этой целью нужно создать проводки:

ДЕБЕТ 62 КРЕДИТ 91 субсчет «Доходы» — показана выручка от реализации актива;

ДЕБЕТ 91 субсчет «Расходы» КРЕДИТ 68 — начислен НДС при реализации актива;

ДЕБЕТ 51 (либо 50) КРЕДИТ 62 — поступила выручка от покупателя

В налоговом учете также надо отразить доходы от реализации и показать их в декларации по налогу на прибыль.

Что касается расходов в виде закупочной стоимости проданного актива, то ни в бухгалтерском, ни в налоговом учете их показывать не следует. Дело в том, что данные затраты уже были учтены в момент передачи в эксплуатацию, и повторное отражение приведет к искажению налогооблагаемой базы и финансового результата.

Нужно ли восстановить актив на балансе

На практике многие бухгалтеры не ограничиваются приведенными выше проводками. Они создают дополнительную операцию, суть которой — восстановить ранее списанные ценности на балансе.

Это делается из-за того, что в ряде бухгалтерских программ типовая операция по продаже «забалансового» имущества не предусмотрена. И чтобы провести такую реализацию, пришлось бы создавать проводки вручную, что крайне нежелательно. К тому же без типовой операции программа не может автоматически сформировать накладную на отгрузку, и данный документ приходится выписывать самостоятельно. Поэтому, чтобы «обмануть» программу, актив сначала вновь проводят по дебету счета 10, и только после этого оформляют продажу.

Однако восстанавливать актив по его фактической стоимости нельзя, так как это приведет к возникновению доходов и затрат, которых на самом деле нет. По этой причине объект повторно ставят на баланс не по реальной, а по символической стоимости — к примеру, равной 1 коп. При этом бухгалтер делает следующие проводки:

ДЕБЕТ 10 КРЕДИТ 91 субсчет «Доходы»

- 0,01 руб. — оприходован актив для реализации;

ДЕБЕТ 91 субсчет «Расходы» КРЕДИТ 10

- 0,01 руб. — списана себестоимость актива

В итоге программа без проблем позволяет реализовать объект, который учтен на балансе наравне с другими материалами. При этом создаются все необходимые проводки и формируется печатная форма отгрузочной накладной.

На предприятии учет ТМЦ (мебель, компьютеры и т.д.) ведется на забалансовом счете МЦ.04.Т.е. поступление отражается проводками:Д 10- К 60- 14 364,41- ноутбук Д 19- К 60- 2 585,6- НДС. Затем передаем в эксплуатацию:Д 44,01- К 10- 14 364,41Д МЦ.04 -14 364,41 по МОЛОно числилось на МОЛ на счете МЦ.04 5 лет. Сейчас МОЛ у нас его купил за 5 т.р.Какие проводки я должна сделать и как отразить в декларации по налогу на прибыль?

Дебет 62 Кредит 91-1 – отражена выручка от реализации;

начислен НДС с выручки;

Кредит 013 – списан с забалансового учета в связи с продажей.

При расчете налога на прибыль:

– включил в состав доходов выручку от реализации стола (без НДС)

Как оформить и учесть хозяйственные принадлежности

Ситуация: как отразить в бухучете и при налогообложении реализацию инвентаря стоимостью менее 40 000 руб. со сроком полезного использования более 12 месяцев, если расходы на его приобретение были списаны при передаче в эксплуатацию

Если срок полезного использования хозяйственного инвентаря превышает 12 месяцев, то после передачи этого имущества в эксплуатацию организацияобязана контролировать его сохранность . Для этого можно использоватьведомости учета инвентаря и хозяйственных принадлежностей в эксплуатации или забалансовые счета . (например, счет 013 «Инвентарь и хозяйственные принадлежности»).

При реализации инвентаря, расходы на приобретение которого были уже списаны на затраты, в бухучете отразите прочий доход в размере причитающихся к получению денежных средств (абз. 6 п. 7 , ПБУ 9/99). Одновременно стоимость инвентаря спишите с забалансового счета (сделайте отметку о списании в ведомости). Поскольку при передаче инвентаря в эксплуатацию его стоимость была полностью списана на затраты, при реализации этого имущества расходов не возникает (п. 18 ПБУ 10/99).

Выручку от реализации инвентаря (за вычетом НДС) признайте доходом от реализации (п. 1 ст. 249 , п. 1 ст. 248 НК РФ). По общему правилу при реализации имущества, которое не признается амортизируемым, организация вправе уменьшить доход от реализации на цену приобретения данного имущества (подп. 2 п. 1 ст. 268 НК РФ). Так как организация вправе самостоятельно определить порядок списания такого объекта с учетом срока его использования и других экономических показателей, на момент продажи расходы на приобретение инвентаря могут быть списаны полностью или частично. Например, при равномерном списании в течение нескольких отчетных периодов. При передаче инвентаря в эксплуатацию его стоимость уже была учтена в составе расходов, поэтому повторно учитывать ее при расчете налога на прибыль нельзя. Недосписанную сумму затрат на приобретение учтите в расходах в полной сумме (п. 5 ст. 252 , подп. 3 п. 1 ст. 254 НК РФ).

Пример отражения в бухучете и при налогообложении реализации хозяйственного инвентаря, расходы на приобретение которого были отнесены на затраты при его передаче в эксплуатацию. Организация контролирует сохранность инвентаря с помощью забалансового учета

ООО «Альфа» в январе приобрело компьютерный стол стоимостью 11 800 руб. (в т. ч. НДС – 1800 руб.) для установки в офисе.

Согласно учетной политике для целей бухучета объекты основных средств стоимостью менее 40 000 руб. списываются на расходы при передаче их в эксплуатацию и учитываются на забалансовом счете 013 «Инвентарь и хозяйственные принадлежности». Поэтому после установки стола в офисе бухгалтер «Альфы» списал стоимость стола на расходы и принял этот объект к забалансовому учету.

В июле было принято решение обновить офисную мебель, а компьютерный стол продать одному из сотрудников. По договору купли-продажи стоимость стола составила 9440 руб. (в. т. ч. НДС – 1440 руб.).

В бухучете «Альфы» перечисленные хозяйственные операции были отражены следующим образом.

В январе:

Дебет 10-9 Кредит 60

– 10 000 руб. (11 800 руб. – 1800 руб.) – оприходован на склад компьютерный стол;

Дебет 19 Кредит 60

– 1800 руб. – отражен входной НДС;

Дебет 68 субсчет «Расчеты по НДС» Кредит 19

– 1800 руб. – принят к вычету входной НДС по имуществу, приобретенному для использования в деятельности, облагаемой НДС;

Дебет 26 Кредит 10-9

– 10 000 руб. – списана стоимость компьютерного стола (при передаче в офис);

Дебет 013

– 10 000 руб. – принят к забалансовому учету компьютерный стол, стоимость которого отнесена на затраты.

В июле:

Дебет 62 Кредит 91-1

– 9440 руб. – отражена выручка от реализации компьютерного стола;

Дебет 91-2 Кредит 68 субсчет «Расчеты по НДС»

– 1440 руб. – начислен НДС с выручки;

Кредит 013

– 10 000 руб. – списан с забалансового учета компьютерный стол в связи с продажей.

При расчете налога на прибыль за девять месяцев бухгалтер «Альфы»:

– включил в состав доходов выручку от реализации стола (без НДС) в сумме 8000 руб. (9440 руб. – 1440 руб.);

– включил в состав расходов стоимость компьютерного стола, переданного в эксплуатацию в январе, в сумме 10 000 руб.

Согласно правилам бухучета в РФ, активы, которые используются для выпуска продукции, оказания услуг или собственных нужд организации и срок службы которых менее или равен 12 месяцам, вне зависимости от стоимости признаются материально-производственными запасами (МПЗ). К таким активам можно отнести , и другую «малоценку».

Когда эти МПЗ передаются в эксплуатацию, факт передачи необходимо отразить в первичной документации организации и в регистрах бухгалтерии. Посмотрим, как реализована передача материалов в эксплуатацию в .

Спецодежда и инвентарь

Пример 1. Слесарю Винтикову И.И. для работы в производственном цехе выдана на руки спецодежда – рабочий костюм со сроком службы 6 месяцев (в течение этого срока должна быть списана стоимость костюма). Также Винтикову выдан инвентарь – слесарный молоток, стоимость которого необходимо погасить сразу при передаче. Стоимость этих переданных в эксплуатацию МПЗ относится на бухгалтерский счет 20.01 «Основное производство». Кроме того, их необходимо учитывать на особых забалансовых счетах.

В 1С 8.3 для работы со спецодеждой предусмотрен специальный документ «Передача материалов в эксплуатацию».

Склад/ Спецодежда и инвентарь/ Передача материалов в эксплуатацию

В документе следует в поле «Местонахождение» выбрать подразделение предприятия, в которое переданы МПЗ. Документ имеет три вкладки, или табличных части, на которые заносят сведения о разных видах материалов.

В нашем примере для отражения передачи спецодежды (рабочего костюма) добавим и заполним строку на первой вкладке. При выборе номенклатуры автоматически заполняются бухгалтерские счета: учета и передачи. Поскольку наша номенклатура имеет вид «Спецодежда», программа указала счета 10.10 и 10.11.1 («Спецоснастка и спецодежда на складе» и «Спецодежда в эксплуатации»). Если требуется, пользователь может выбрать другие счета. Укажем количество костюмов, выберем получателя – физ. лицо.

Получите 267 видеоуроков по 1С бесплатно:

Чтобы 1С Бухгалтерия правильно списала стоимость костюма, нам следует заполнить реквизит «Назначение использования». Это справочник, привязанный к справочнику «Номенклатура». В нашем примере нужно создать новый элемент, указать в нем номенклатуру, наименование (произвольное), количество по нормативу, способ погашения. Для примера выбираем линейный способ погашения и срок использования 6 месяцев.

Другие возможные варианты способа погашения – погашение при передаче в эксплуатацию либо пропорционально объему продукции (работ, услуг). Здесь же есть поле для выбора способа отражения расходов (доступен выбор из справочника) с целью правильного списания стоимости МПЗ на счет расходов.

После проведения в 1С 8.3 будут сформированы проводки бухучета, отражающие передачу спецодежды в эксплуатацию:

- Дт 10.11.1 Кт 10.10;

- проводку в Дт забалансового счета МЦ.02 «Спецодежда в эксплуатации».

А вот погашение стоимости спецодежды согласно способу отражения (у нас это Дт 20.01 Кт 10.11.1) происходит лишь в налоговом учете (НУ). Вследствие этого появляется временная разница (ВР) между данными учета налогового и бухгалтерского.

Стоимость в бухучете будет погашена в течение срока использования МПЗ. Автоматическое погашение будет выполняться по частям ежемесячно при закрытии месяца согласно указанному в нашем документе способу. После этого временная разница будет устранена.

Слесарный молоток заносим в этот же документ на вкладку «Инвентарь и хоз. принадлежности». Добавляем строку, выбираем номенклатуру, физ. лицо, способ отражения расходов. Стоимость инвентаря будет сразу списана согласно этому способу отражения.

Документ сформирует проводки бухучета по передаче нашего инвентаря в эксплуатацию:

- Дт 20.01 Кт 10.09 (для нашего примера);

- в Дт забалансового счета МЦ.04 «Инвентарь и хоз. принадлежности в эксплуатации».

По кнопке «Печать» документ позволяет распечатать заполненные формы ведомости учета выдачи МБ-7 и требования-накладной М-11.

Спецоснастка

Пример 2. В эксплуатацию в производственный цех передана спецоснастка – штамп и пресс-форма. Стоимость пресс-формы необходимо списать за 12 месяцев, стоимость штампа погашена сразу. Кроме того, их стоимость должна быть учтена на забалансовом счете МЦ.03 «Спецоснастка в эксплуатации».

Теперь в документе 1С «Передача материалов в эксплуатацию» нужно заполнить вкладку «Спецоснастка». Назначения использования заполняем аналогично предыдущему примеру, при этом для пресс-формы способ погашения стоимости нужно указать линейный со сроком использования 12 месяцев, а для штампа – погашать стоимость при передаче в эксплуатацию. Счет учета для спецоснастки – 10.10, счет передачи – 10.11.2.